民生加银基金首席经济学家钟伟:当下A股是否有

由于春节后A股的下跌,尤其是创业板的跌势,使得许多人担忧股市是否已泡沫化,更担忧自己是否已沦落为韭菜。我们究竟经历了哪些资产泡沫?是否可从中窥探A股之端倪?

人们往往说,只有泡沫的破灭才能证明泡沫的存在,人们也不难看到,许多并没有接受经济学金融学系统训练的人,轻易就装扮为知名经济学家;同时,不少并不缺乏专业金融知识的人其投资也并不太成功。可见以门槛不高、不太靠谱的经济金融知识,在叵测的金融投资领域去尝试预见和搏杀,很有盲人摸象,夜黑深渊之感。

尽管如此,如果我们相信泡沫是相似的,那么总可以从我们已经历的形形色色的泡沫中,获得一些什么。

在改革开放之前或之初,人们要聚集财富是十分困难的,当时并不缺乏聪明才智之士。人们追逐的主要是手表缝纫机自行车之类的、实用而稀缺的工业消费品。一个有趣的传说是,当时数学家为保存财富,想办法买了不少普通人很难买到的量产手表。其结局可想而知。此后四十年,中国经历了疾风骤雨般的工业化进程,轻工业消费品质优价廉。改革开放之初的这波消费品泡沫,国人感受不太深刻。

在本世纪初前后,另一种泡沫也在滋生。如果你要形容某人有钱,可以用“他家有矿”来形容,尽管煤老板一词几乎已作古,但资源品泡沫之记忆仍在。上一轮大宗商品泡沫的跌风在2008年前后。此前中国经济的工业化和城市化进程,给全球大宗商品带来了巨大而持续的边际需求的增长。在2010年之后,中国经济增速逐渐放缓,对资源品的需求冲击也开始收敛,因此最近十年,“煤老板”一词已淡出历史舞台。尽管新冠疫情后全球大宗商品仍在大涨中,但看起来难以持续。中国经济从高速向高质的转换,使以“煤老板”为富豪的资源价格泡沫,随着雾霾在渐渐远去。

在近十年,有另外两次资产泡沫比较明显,一次是“疯狂的石头”,和田玉等民俗工艺品之所以曾高可攀,需要一系列的巧合,首先是中国传统的玉文化,其次是当时各种国学兴起,不少中老年人对“黄金有价玉无价”有神秘的认同感, 再者是较快的货币供应增速。一些有钱的中年人,以认同玉文化的审美,推动了石头的疯狂。时过境迁,年轻人痴迷这些石头的不太多,“疯狂的石头”也就遇冷了,并且很可能被永远冷落。另一次是互联网金融泡沫,这个泡沫的生生灭灭也是机缘巧合,首先是2015年的A股泡沫,尤其是强烈偏好中小创的风格,给互联网金融带来市梦率,其次是传统金融转型,影子银行和P2P貌似创新应运而生。如今,P2P几乎已完全湮没,众筹之类也无人问津。人们对这些泡沫也许记忆犹新,正是因为它们的泡沫体量。

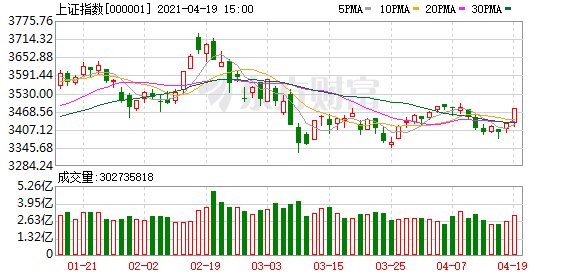

当下的A股是否有泡沫之虞?许多人观察到A股的上涨似乎很难超过2年,而此轮源于2018年下半年的股市上行,到2021年春节后也终于戛然而止,持续了约两年半。和消费品泡沫、资源品泡沫、审美泡沫以及互金泡沫不同,A股也许很难被认定为已泡沫化。而是跟随经济增长和宏观刺激政策的温和转弯,股市来了一次看似急转弯的转弯。首先是A股总体估值尚好,目前上证50和创业板之间的估值差异,重新回到了常态。其次是被证伪的局部估值行业和公司,被投资者冷落。再者是股市流动性状况正常,新股发行继续,人民币汇率也无异动,这和2008及2015市场下挫后的市场几乎停摆状状况显著不同。最后是和国际横向比,中国经济的全面修复和增长前景,以及中国股市的估值和创新都并不悲观。

不过A股的运行氛围毕竟和2020年大不同,首先是过去两年多,确实结构性地涨多了,需要歇一歇,做中继的再定价和再配置。其次是流动性环境大不同,央行很快就回到了让货币供应量和名义GDP大致匹配的状况。再者是中外经济短期增长率的差异迅速收窄,去年中国GDP增速为2.3%而美国为-3.5%,今年两国增长率可能相若,流动性加速向欧美回流。这使A股甚至人民币都承压。一些新兴经济体则甚至已经陷入困境。降低A股收益预期是必然,只是春节后的急挫,以及基金经历从荣耀跌落尘埃太急促,但言之A股泡沫似可不必。

以个人管见,我并不认为在A股中追逐创新和成长的逻辑有什么大问题。这是个经济增速和盈利预期都趋势性放缓的阶段。以存量流动性为主,优先配置代表新发展、新动能和新格局的行业企业乃是必然。我们多次罗列了过去廿年,十年和五年,A股市场中得到投资者青睐的行业,几乎都集中在医药生物、

上一篇:投资者“流氓协议”引发网络热议,经济学家管

下一篇:没有了