经济学家邵宇、陈达飞:货币主义的幽灵正在地

来源: 经济学家圈

编者按:去年10月开始写作通货膨胀专题,并持续提示通胀风险,认为在关注短期脉冲的同时,不应忽视四大转变:全球化逆转、人口老龄化、政治意识形态左转(新自由主义的“终结”)和货币政策重回“适应主义”。此外,还有最低工资立法,新一轮资本开支周期等等……其中专门有一节内容讨论货币政策问题,提示慎言货币主义失灵,强调2008年之后三轮QE与低通胀并存的经验不能外推至后疫情时代。但大多数读者可能并未重视这一提法,也没有引起投资者重视。微博上有细心的读者已经注意到,央行二季度货币政策执行报告中有一篇专栏——“正确认识货币与通胀的关系”与我在文中的表述基本一致。

央行二季度货币政策执行报告专栏一:正确认识货币与通胀的关系有观点认为,2008年国际金融危机后,主要发达经济体长期货币超发但并未出现通胀,说明货币和通胀之间的关系失灵,因此把央行通过资产购买扩张货币,作为既可以刺激经济又不会带来通胀的“灵丹妙药”。对此,要合理看待2008年危机后和2020年疫情后两种量化宽松政策的区别,正确认识货币和通胀之间的关系。一种是以增加基础货币为主的量化宽松政策,真正的货币增长有限。

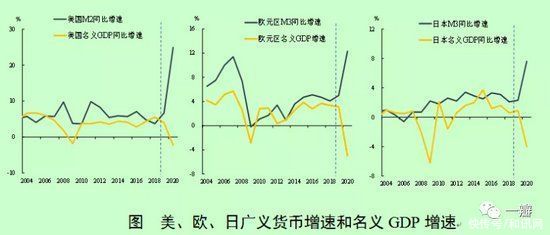

2008年国际金融危机后的近十年,尽管主要发达经济体长期处于低通胀的成因较多,包括供给端的全球化、技术进步,需求端的人口老龄化、债务透支、贫富分化等;但从货币视角看,2008年三季度末至2017年末,美、欧、日央行虽然实施量化宽松政策,大幅扩表增加基础货币,但货币供应量(广义货币)的年均增速仅分别为6.5%、2.8%和2.7%,与同期3.1%、1.8%和0.4%的名义GDP平均增速大体相当,这是发达经济体没有引发明显通胀的根本原因。

应当看到,在现代银行信用货币制度下,货币创造的直接主体是银行而非央行,央行购买国债等量化宽松并不必然带动货币增长。基础货币不同于货币,基础货币主要是满足银行体系准备金和支付清算的需要,而货币才是经济主体使用流通的资金,是由银行通过贷款等资产扩张创造的。从长期看,货币与通胀关系密切,而不是基础货币。2008年危机后,美国等发达经济体央行购买国债,增加了银行体系的超额准备金,但由于央行只是主要购买了市场上的存量国债,并没有明显的财政赤字货币化,且银行体系通过贷款创造货币的积极性也不高,使得这部分超额准备金淤积在银行体系,货币并没有显著增加。从金融危机前的2008年8月末至2017年末,美、欧、日央行资产负债表分别累计扩张了375%、209%和375%,而同期货币供应量仅分别累计增长了80%、30%和27%,扩张幅度明显落后。

另一种是疫情后央行和财政配合大量增加货币的量化宽松政策,推动2021年全球通胀明显升温。2020年疫情暴发以来,面对疫情冲击、为支持经济恢复,主要发达经济体实施了极度宽松货币政策和大规模财政刺激的政策组合,由政府主导推动货币增长。从背后的机理看,央行购买国债增加超额准备金,财政新增发债推动银行超额准备金转为财政存款,财政向家庭、企业支出使得财政存款转为经济主体存款,这些行为相互交织配套,货币因此增加。

2020年,美联储共购买了约52%的新增国债,由此支持财政支出形成的货币供应量占美国新增M2的61%。2020年末,美、欧、日货币供应量分别同比增长24.9%、12.3%和7.6%,而名义GDP增速分别为-2.3%、-5%和-4%,货币增长大幅偏离了名义GDP增速。从物价走势看,美国通胀形势最为严峻,其货币扩张相对名义GDP增速的偏离也最大。6月美CPI达到了创13年新高的5.4%,较上年末上升4个百分点,当月欧、日CPI分别较上年末上升了2.2个和1.4个百分点。还应当看到,政府主导增加广义货币,也会带来破坏财经纪律、损坏银行体系市场化货币创造能力、经济内生活力不足等诸多不利的后遗症。

补充一张疫情期间美国财政赤字货币化的BS表:

总体而言,货币与通胀的关系没有变化,货币大量超发必然导致通胀,稳住通胀的关键还是要管住货币。当前我国通胀压力整体可控,这很大程度得益于我国货币供应量增速自去年5月起就领先其他大型经济体逐步回归正常,今年6月末我国M2增速为8.6%,与疫情前基本相当,与名义经济增速基本匹配,从宏观上稳住了物价。下一步,货币政策要坚持稳字当头,稳健的货币政策灵活精准、合理适度,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,坚持央行和财政两个“钱袋子”定位,从根本上保持物价水平总体稳定。

上一篇:经济学家管清友再发文:高净值群体炒股也不是

下一篇:没有了